مردم در ۸۰۰ روز گذشته دو نوع دیدگاه را از دولتمردان یازدهم در خصوص مسائل اقتصادی شنیده اند. در سال نخست فعالیت دولت به خصوص در سال ۹۳ دولتمردان یازدهم معتقد بودند که اقتصاد ایران از رکود خارج شده و به رشد و شکوفایی رسیده است. حتی رئیس جمهور شهریور ماه سال گذشته رسما اعلام کرد که اقتصاد ایران از رکود خارج شده است….

اما با آغاز سال ۹۴ همه چیز به یکدفعه متفاوت شد! دولتمردان به یکباره پذیرفتند که اقتصاد ایران در شرایط رکودی قرار دارد! حتی سه روز پیش مسعود نیلی مشاور اقتصادی رئیس جمهور هم درباره وجود رکود در اقتصاد ایران لب به سخن گشود و اعلام کرد که خروج اقتصاد ایران از رکود تا قبل از سال ۹۷ خوش بینانه است.

اما این دو نگاه متفاوت در میان دولتمردان تدبیر و امید درباره خروج از رکود این سوال را در ذهن مردم و فعالان اقتصادی مطرح می کند که این تناقص گویی در ادبیات دولتمردان تدبیر و امید از کجا آب می خورد؟ آیا میشود اقتصاد ایران در سال ۹۲ در رکود مطلق باشد، اما سال ۹۳ از رکود خارج شود و ماههای ابتدایی سال ۹۴ به یکدفعه باز هم به رکود عمیق فرو برود؟!

چه کسی اولین بار خروج اقتصاد ایران از رکود را مطرح کرد؟

اولین پیام در مورد خروج اقتصاد ایران از رکود از نهاد ریاست جمهوری در خیابان پاستور تهران و از اتاق محمد نهاوندیان رئیس دفتر رئیس جمهور خارج شد. نهاوندیان که از پر نفوذترین افراد اقتصادی اطراف حسن روحانی به شمار می رود، در گفتگو با یک نشریه حامی دولت رسما اعلام کرد که در سال ۹۳ رشد اقتصادی منفی نخواهیم داشت و از رکود نجات پیدا می کنیم. پیش بینی رئیس دفتر رئیس جمهور در مورد مثبت شدن رشد اقتصادی کشور چند ماه بعد، درست از آب در آمد. اما با وجود رشد ۳ درصدی اقتصاد ایران در سال ۹۳، خروج از رکود اتفاق نیفتاد و بانک جهانی از منفی شدن و یا صفر شدن رشد اقتصاد ایران در سال ۹۴ خبر داد.

نوبخت؛ دومین چراغ را برای اعلام خبر “خروج از رکود” روشن کرد!

اما دومین فردی که خروج اقتصاد ایران از رکود را تایید کرد، کسی نبود به جز محمد باقر نوبخت.

سخنگوی دولت و رئیس سازمان مدیریت و برنامه ریزی در فروردین ماه ۹۳ در سفر به استان قزوین در شورای اداری این استان شرکت کرد و وعده داد که اقتصاد ایران در سال ۹۳ از رکود خارج می شود.

نیلی: اقتصاد از رکود خارج شده و…..

سومین باری که یکی از دولتمردان یازدهم خبر خروج اقتصاد ایران از رکود را داد، به تیرماه ۹۳ مربوط می شود. این بار هم صدای خروج از رکود از درون نهاد ریاست جمهوری، ولی از اتاق مشاور اقتصادی حسن روحانی خارج شد. مسعود نیلی که در آغاز هفته پایانی تیرماه ۹۴ به برنامه گفتگوی ویژه خبری رسانه ملی رفته بود، صراحتا اعلام کرد که اگر در بیرون از کشور اتفاق خاصی رخ ندهد، اقتصاد ایران از رکود خارج شده و رشد اقتصادی مثبت می شود.

پای نجفی هم به ماجرای خروج از رکود باز شد!

با رسیدن به مرداد داغ ۹۳، دولت یازدهم تصمیم گرفت، بسته ای را برای خروج از رکود ارائه دهد و نام آن را “بسته خروج غیرتورمی از رکود” گذاشت. مسئولیت هماهنگی برای تدوین این بسته هم به محمدعلی نجفی دبیر ستاد هماهنگی اقتصادی دولت سپرده شد. نجفی هم که از مشاوران اقتصادی پرنفوذ حسن روحانی به حساب می آید، برای رونمایی از این بسته همایشی را برگزار کرد و قبل از همایش در یک نشست خبری قول داد، که با اجرای بسته جدید دولت نشانه های خروج از رکود از نیمه دوم سال ۹۳، برای مردم آشکار شود.

اطلاعات غلط مشاوران رئیس جمهور کار خود را کرد!

یک ماه بعد رئیس جمهور تصمیم گرفت در آستانه هفته دولت به مشهد مقدس برود. سفر رئیس جمهور و هیات دولت به مشهد یک خبر مهم داشت و آن این بود که حسن روحانی در جمع مردم مشهد رسما اعلام کرد که اقتصاد ایران از رکود خارج شده و به رونق رسیده است.

استدلال های عجیب طیب نیا برای خروج از رکود

چند ماه بعد وزیر اقتصاد هم وارد میدان اظهار نظر در مورد خروج اقتصاد ایران از رکود شد و با بیان استدلالی اعلام کرد که اقتصاد ایران از رکود خارج شده است. وی که در برنامه نگاه یک رسانه ملی سخن می گفت، اعلام کرد که رشد اقتصادی در بهار و تابستان ۹۳ مثبت بوده، بنابراین با دو فصل پیاپی رشد اقتصادی مثبت می توان گفت که اقتصاد ایران از رکود خارج شده است.

وقتی سیف خروج اقتصاد ایران از رکود را قطعی دانست!

چند روز بعد در سالروز تاسیس دانشگاه تهران، رئیس کل بانک مرکزی هم بیان جدیدی را از خروج اقتصاد ایران از رکود به زبان آورد. ولی اله سیف گفت که آمار رشد اقتصادی کشور بیانگر “خروج کامل اقتصاد ایران” از رکود است. عبارت رئیس کل بانک مرکزی درباره قطعی شدن خروج اقتصاد ایران از رکود در آن روزها صدای اقتصاددانان زیادی را درآورد، اما چند ماه بعد خلاف این اظهار نظر در اقتصاد کشور به درستی اثبات شد.

پای اعضای کهنه کار دولت هم به ماجرای خروج از رکود باز شد!

فروردین ماه ۹۴ هم آخرین اظهارنظرهای دولتمردان در مورد خروج از رکود توسط دو عضو کهنه کار کابینه بیان شد. ابتدا محمدرضا نعمتزاده وزیر صنعت، معدن و تجارت که مدیران ارشد وزارت صنعت را در یک گردهمایی دور هم جمع کرده بود، به دلیل تلاش مسئولان این وزارتخانه برای خروج اقتصاد ایران از رکود از آنها تشکر کرد! سپس اکبر ترکان مشاور ارشد روحانی که به دعوت باشگاه خبرنگاران جوان به مناظره با محمد خوش چهره در خصوص اقتصاد مقاومتی، آمده بود رسما اعلام کرد که اقتصاد ایران با عبور از رکود به رشد، رونق و شکوفایی رسیده است.

تغییر موضع مشاوران روحانی درباره خروج از رکود

اما با گذشت چند ماه روی دیگر مردان اقتصادی روحانی به خصوص مشاوران اقتصادی رئیس جمهور (که همگی از اعضای حلقه اقتصادی نیاوران هستند)، برای مردم آشکار شد. ابتدا محمد علی نجفی دبیر ستاد هماهنگی های اقتصادی دولت روحانی ضمن اذعان به وجود رکود در اقتصاد کشور سال ۹۴ را سخت ترین سال بعد از انقلاب دانست. سپس محمد نهاوندیان رئیس دفتر رئیس جمهور به عنوان پرنفوذترین فرد اقتصادی دولت روحانی رسما اعلام کرد که باید برای خروج اقتصاد از رکود برنامه ریزی کرد. در نهایت نوبت به مسعود نیلی رسید، که با اذعان به وجود رکود در اقتصاد ایران ، خروج از آن را تا سال ۹۷ بعید دانست.

چه کسانی به رئیس جمهور درباره خروج از رکود اطلاعات غلط دادند؟

به نظر می رسد اظهار نظرهای سال گذشته رئیس جمهور و مسئولان اقتصادی دولت روحانی ناشی از یک منبع اطلاعاتی غلط است. این که رئیس جمهور به عنوان رئیس قوه مجریه سال گذشته رسما خبر خروج از اقتصاد ایران از رکود را بدهد نشان می دهد که برخی از افراد در دورن دولت روحانی، علاقه داشتند که اطلاعات غلطی در خصوص وضعیت اقتصاد ایران به رئیس جمهور بدهند و یا در خوش بینانه ترین حالت اطلاعات صحیح را از چشم رئیس قوه مجریه دور نگه دارند.

کسانی که از جمله محمد نهاوندیان، مسعود نیلی و محمدعلی نجفی که به عنوان اعضای حلقه نیاوران نقش اساسی را در تصمیمات اقتصادی دولت حسن روحانی ایفا می کنند و حالا هم بعد از ۸۰۰ روز کتمان وضعیت واقعی اقتصاد ایران، به تدریج موضع خود را در خصوص شرایط اقتصاد ایران آشکار می کنند و حتی بسته جدیدی را برای خروج اقتصاد ایران از رکود به رشته تحریر در می آورند.

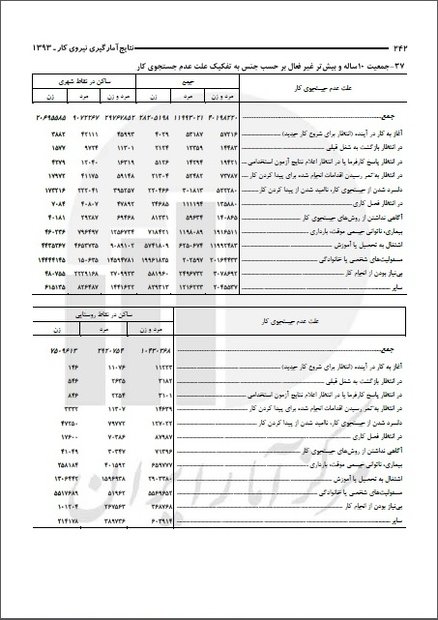

مشاوران رئیس جمهور سال گذشته به راحتی می توانستند وجود رکود در اقتصاد کشور و لزوم اتخاذ سیاستهای درست اقتصادی را به گوش رئیس دولت یازدهم برسانند، زیرا طبق آمارهای اقتصادی، ۱۳۰ بنگاه بزرگ اقتصاد ایران در سال گذشته متحمل زیان سنگین اقتصادی شدند و بخش صنعت کشور به عنوان یکی از بخش مهم اقتصاد کشور در یکی از بی سابقه ترین رکودهای ۳۰ سال اخیر قرار گرفته بود.

نکته جالب اینجاست که دولتمردان هنوز هم با وجود اذعان به وجود رکود در ریشه یابی علل این معضل اقتصادی در دو سال اخیر تحلیلهای غلطی را ارائه می دهند.

محمد باقر نوبخت رئیس سازمان مدیریت و برنامه ریزی بعد از نامه چهار وزیر در خصوص رکود در اقتصاد کشور، در اظهار نظری، دلیل این رکود را عملکرد دولت گذشته و تحریمها می داند و هیچ سهمی را به سیاستهای غلط دولت یازدهم اختصاص نمی دهد.

باید دید با این نوع نگاه تیم اقتصادی دولت آیا اقتصاد ایران با نسخه های جدید مشاوران روحانی، از رکود خارج خواهد شد، یا همچنان نتیجه گیری ها و تحلیل های غلط آنها از وضع اقتصاد کشور، رئیس جمهور را در اتخاذ تصمیمات صحیح برای حل معضلات اقتصادی با مشکل مواجه خواهد کرد؟/تسنیم